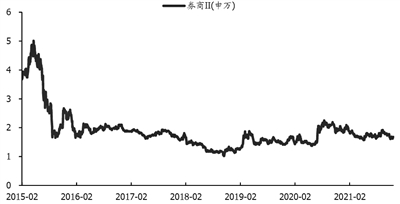

上周(11月22日至11月26日),证券板块整体表现平淡,申万二级证券行业指数周内下跌0.51%。今年以来,证券行业整体跑输大盘。同花顺数据显示,截至11月28日,申万二级证券行业指数年内跌幅为9.35%,高于沪深300年内跌幅6.74%,远不如上证指数年内涨幅2.62%。板块内43只个股年内涨幅为负数,占比近90%。不过,业内人士认为,从三季报来看,证券行业营收及净利润均维持双位数增长,基本面与板块估值出现了一定程度的背离,四季度有望修复。

值得注意的是,多家券商参与其中的基金投顾业务,近期有多项政策发布。监管层近日向多家基金投顾机构下发《公开募集证券投资基金投资顾问服务业绩及客户资产展示指引(征求意见稿)》。总体来看,《征求意见稿》规范了向投资者展示的信息格式及内容,有利于投资者更直观地了解基金投资逻辑、获得的收益情况等,避免了由于展示信息不同而造成的判断误差。据国盛证券统计,截至2021年10月底,已有29家券商获得基金投顾业务试点资格,并逐步落地组合策略。

财富管理业务正在成为证券行业颇受关注的一条业务线。国盛证券表示,展望2022年,财富管理仍是券商的发展主线,在收入及利润贡献持续增长的同时,模式及策略上的创新也将推动行业转型发展,包括在客户分层、优化组合策略、完善收费机制等方面将逐步产生分化,优先试点基金投顾业务以及头部公募合作方面具备核心优势的券商仍将享受业绩与估值的溢价。

中航证券也认为,从券商自身发展角度来看,当前基金投资顾问业务试点机构不断增加,业务制度体系正加速完善。除了业绩增长外,具备试点资格的券商在财富管理转型方面将获得一定优势,买卖双方制衡机制促进基金行业良性发展,有利于推动中介机构向买方模式转型。从券商估值表现来看,监管层引导投资者进行中长期投资,将为开展基金投顾业务的券商带来更多长期、稳定的增量资金,券商业绩抗周期能力加强,拉动整个行业处于上升通道。

尽管证券板块年内表现并不突出,但从机构日前密集披露的2022年证券业投资策略来看,考虑到资本市场发展背景、A股市场成交活跃、财富管理业务加速转型等因素,机构对于证券行业四季度表现总体比较乐观。光大证券表示,当前在资本市场大发展的背景下,A股市场成交活跃,券商行业财富管理、投资业务和机构业务等面临着快速发展或转型,低估值的券商板块有高的配置性价比。

兴业证券表示,根据上市券商三季报,财富管理正重塑行业商业模式,基于存量的基金代销和泛资管业务成为券商业绩增长的重要引擎。而从四季度券商板块行情来看,财富管理行业正持续增长,持续看好财富管理产业链的投资机会。长城证券则认为,随着新一轮的政策周期窗口临近,预计会有更多的资本市场政策出台,促进资本市场的长远发展,看好后续上行空间。建议聚焦财富管理转型突出、北交所业务资源丰富及机构业务表现的券商。(罗逸姝)

凡注有"天津滨海网"或电头为"天津滨海网"的稿件,均为天津滨海网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"天津滨海网",并保留"天津滨海网"的电头。